Simples Nacional: Adesão 2024

Empresa com receita anual de até 4,8 milhões pode aderir ao Simples Nacional até dia 31 de janeiro de 2024

Criado em 2006 pela Lei Complementar nº 123, o regime Simples Nacional permite que empresa com receita bruta anual de 4,8 milhões, recolha diversos tributos (IRPJ, CSLL, PIS, COFINS, IPI, ICMS, ISS e CPP) em uma só guia (DAS), observada a regra do sublimite.

Mas será que o Simples Nacional será afetado pela Reforma Tributária?

Simples Nacional x Reforma Tributária

A Reforma Tributária promulgada pela Emenda Constitucional nº 132, manteve o Regime Simples Nacional da LC nº 123/2006, porém, uma mudança no critério de transferência de créditos da CBS e do IBS), pode gerar complexidade para as empresas optantes.

De acordo com a EC nº 132, para transferir integralmente créditos da CBS e do IBS, as empresas optantes pelo Simples Nacional terão de apurar e recolher estes tributos fora do regime.

A Reforma Tributária aprovada através da EC 132/2023, cria o IVA-DUAL, que será representado pela Contribuição sobre Bens e Serviços – CBS, que substituirá integralmente em 2027 o PIS e a COFIFNS; e o Imposto sobre Bens e Serviços – IBS, que substituirá integralmente em 2033 o ICMS e o ISS.

Simples Nacional x MEI, ME e EPP

No guarda-chuva do regime Simples Nacional, temos três categorias, que leva em conta o valor anual da receita bruta (observado a proporcionalidade no ano de início de atividade), confira:

– MEI: Microempreendedor Individual – com receita bruta anual de até 81 mil, para atividades em geral; e MEI transportador – com Receita Anual de 251,6 mil.

– ME- Microempresa – receita bruta anual de até 360 mil

– EPP – Empresa de Pequeno Porte – receita bruta anual de até 4,8 milhões

Portanto, no que diz respeito ao quesito receita bruta anual, poderá aderir ao Simples Nacional, empresa com receita de até 4,8 milhões, observando a proporcionalidade de 400 mil mês para o ano de início de atividade.

Sublimite 2024 x ICMS e o ISS

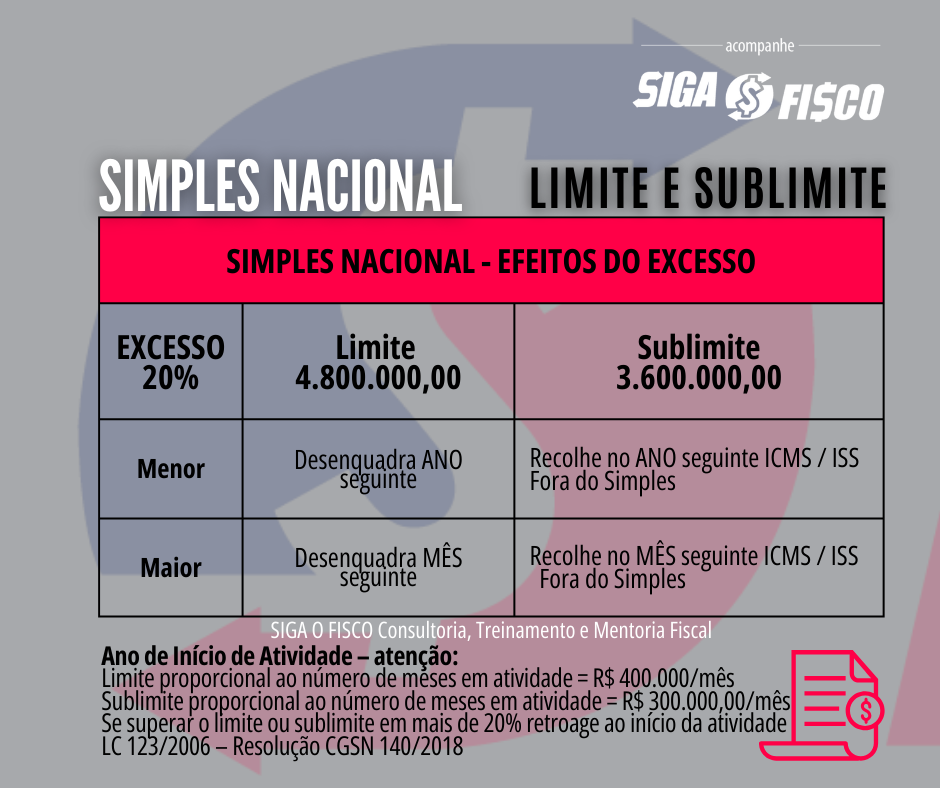

Desde o ano de 2018 está em vigor o sublimite do Simples Nacional obrigatório de R$ 3,6 milhões.

O sublimite criado pela LC 155/2016, permite que a empresa com receita bruta anual de até 3,6 milhões (observado a proporcionalidade de 300 mil/mês para o ano de início de atividade), recolha o ICMS e o ISS no Simples Nacional (DAS).

Portanto, se a sua empresa em 2023 obteve receita bruta superior a 3,6 milhões até 4,8 milhões, poderá continuar ou aderir ao Simples Nacional em 2024, porém, deverá apurar e recolher fora do regime o ICMS e o ISS.

Prazo para aderir ao Simples Nacional 2024

As empresas em atividade no ano de 2023, que pretendem em 2024 ingressar no Simples Nacional, poderão fazer o pedido de adesão ao regime até dia 31 de janeiro 2024.

Neste caso, o deferimento do pedido de adesão ao Simples Nacional retroagirá ao dia 1º de janeiro de 2024.

Embora o prazo para aderir ao Simples Nacional 2024 encerre-se em 31 de janeiro de 2024 (para a empresa que já estava em atividade em 2023), recomendamos fazer o pedido o quanto antes.

Vale lembrar que para aderir ao Simples Nacional a empresa não pode possuir qualquer débito com a Receita Federal, fazenda estadual e municipal.

A sua empresa pretende optar pelo Simples Nacional em 2024? Confira orientação do Comitê Gestor sobre a adesão ao regime:

Opção pelo Simples Nacional e pelo Simei em 2024 – 22/12/2023

Podem optar pelo Simples Nacional as microempresas (ME) e empresas de pequeno porte (EPP) que não incorram em nenhuma das vedações previstas no art. 3º, §4º, e art. 17 e parágrafos da Lei Complementar 123, de 2006, regulamentada pela Resolução CGSN 140/2018.

1 – EMPRESAS EM ATIVIDADE

Para as empresas já em atividade, a solicitação de opção poderá ser feita em janeiro/2024, até o último dia útil (31/01/2024). A opção, se deferida (aceita), retroagirá a 01/01/2024.

2 – EMPRESAS EM INÍCIO DE ATIVIDADE

Para empresas em início de atividade, o prazo para a solicitação de opção é de 30 dias contados do último deferimento de inscrição (municipal, ou estadual caso exigível), desde que não tenham decorridos da data de abertura constante do CNPJ: 60 dias. Quando deferida, a opção produz efeitos a partir da data da abertura do CNPJ. Após esse prazo, a opção somente será possível no mês de janeiro do ano-calendário seguinte, produzindo efeitos a partir de então.

3 – SOLICITAÇÃO DE OPÇÃO E CANCELAMENTO PELA INTERNET

A solicitação de opção somente pode ser realizada no mês de janeiro, e é feita pela internet, por meio do Portal do Simples Nacional (em Simples – Serviços > Opção > Solicitação de Opção pelo Simples Nacional), sendo irretratável para todo o ano-calendário.

A empresa deverá declarar não incorrer em qualquer situação impeditiva à opção pelo Simples Nacional prevista na legislação.

A verificação automática de pendências é feita logo após a solicitação de opção:

- não havendo pendências com nenhum ente federado, a opção será deferida;

- havendo pendências, a opção ficará “em análise”.

A verificação é feita por União (RFB), Estados, DF e Municípios, em conjunto. Portanto, a empresa não pode possuir pendências cadastrais e/ou fiscais, inclusive débitos, com nenhum ente federado.

Durante o período da opção, é permitido o cancelamento da solicitação da Opção pelo Simples Nacional, salvo se o pedido já houver sido deferido. O cancelamento não é permitido para empresas em início de atividade.

4 – EMPRESA JÁ OPTANTE NÃO PRECISA FAZER NOVA OPÇÃO

A ME/EPP já optante pelo Simples Nacional não precisa fazer nova opção a cada ano. Uma vez optante, a empresa somente sairá do regime quando excluída, seja por comunicação do optante ou de ofício.

5 – EMPRESA EXCLUÍDA POR DÉBITOS EM 2023 PODERÁ FAZER NOVA OPÇÃO?

As empresas que não regularizaram a totalidade dos débitos indicados no relatório de pendências, enviado com o termo de exclusão pela RFB, no prazo de 30 dias da ciência do termo, serão excluídas com efeitos a partir de 01/01/2024.

As empresas excluídas poderão optar novamente pelo Simples Nacional durante o mês de janeiro. No entanto, será necessário regularizar todas as pendências apontadas pelos entes federados no momento da nova solicitação de opção.

O MEI excluído do Simples Nacional e desenquadrado do Simei que queira retornar a esse regime, deverá solicitar a opção pelo Simples Nacional e outra opção pelo Simei.

6 – REGULARIZAÇÃO DE PENDÊNCIAS – DENTRO DO PRAZO DE OPÇÃO

Enquanto não vencido o prazo para a solicitação da opção, o contribuinte poderá regularizar as pendências impeditivas ao ingresso no Simples Nacional, não sendo necessário solicitar novamente a opção após solucionada a pendência.

Para regularizar os débitos em cobrança na Receita Federal ou na Procuradoria Geral da Fazenda Nacional (PGFN), siga as orientações disponíveis no site da Receita Federal.

Para regularizar pendências indicadas por estados e municípios, procure o atendimento do respectivo ente federativo.

7 – INSCRIÇÕES MUNICIPAIS E ESTADUAIS

Todas as empresas que desejarem optar pelo Simples Nacional deverão ter a inscrição no CNPJ, a inscrição Municipal e, quando exigível, a inscrição Estadual.

8 – ACOMPANHAMENTO E RESULTADOS PARCIAIS

O contribuinte pode acompanhar o andamento, os processamentos parciais e o resultado final da solicitação no serviço “Acompanhamento da Formalização da Opção pelo Simples Nacional”.

Os processamentos ocorrerão uma vez por dia, sempre que o contribuinte acessar o serviço Acompanhamento da Formalização da Opção pelo Simples Nacional. Se o contribuinte não acessar a sua página de acompanhamento, a situação da solicitação de opção será modificada apenas no processamento final.

O resultado dependerá das informações recebidas dos entes (RFB, Estados ou Municípios). Caso o contribuinte tenha regularizado parcialmente as pendências, serão apresentadas somente as que restarem.

A divulgação do resultado da opção está prevista para o dia 14/02/2024.

9 – INDEFERIMENTO DA OPÇÃO

Na hipótese da opção pelo Simples Nacional ser indeferida, será expedido termo de indeferimento da opção pelo ente federado responsável pelo indeferimento. O indeferimento submete-se ao rito processual definido em legislação específica do respectivo ente que o emitiu.

Termo de Indeferimento

Caso as pendências que motivaram o indeferimento da opção sejam originadas de mais de um ente federado, serão expedidos tantos termos de indeferimento quantos forem os entes que impediram o ingresso no regime.

A RFB utilizará o aplicativo Domicílio Tributário Eletrônico (DTE-SN) – disponível no Portal do Simples Nacional – para enviar ao contribuinte o Termo de Indeferimento da solicitação de opção pelo Simples Nacional. Considerar-se-á realizada a ciência da comunicação no dia em que se efetivar a consulta eletrônica ao teor da comunicação; que deverá ser feita em até 45 (quarenta e cinco) dias contados da data da disponibilização da comunicação, sob pena de ser considerada automaticamente realizada na data do término desse prazo.

Os termos de indeferimento dos demais entes observarão as formas de notificação previstas na respectiva legislação.

Contestação

A contestação à opção indeferida deverá ser protocolada diretamente na administração tributária (RFB, Estado, Distrito Federal ou Município) na qual foram apontadas as irregularidades que vedaram o ingresso ao regime, após a ciência do indeferimento.

10 – MAIS INFORMAÇÕES

Informações adicionais podem ser obtidas no Perguntas e Respostas do Portal do Simples Nacional – no capítulo “Opção”.

Prazo para aderir e sair do Simples Nacional 2024

O prazo para aderir ou sair do Simples Nacional 2024 vence dia 31 de janeiro de 2024, com efeitos retroativos ao dia 1º de janeiro.

Gostou desta matéria? Ao copiar e divulgar informe a fonte!

Atenção as matérias deste Portal não podem ser comercializadas!

Que saber mais sobre este tema? Continue acompanhando este Portal e a nossa página no instagram!

Precisa comprar Certificado Digital? Adquira aqui o seu sem sair de casa – Escritório na Penha – SP – com atendimento em todo território!

Você já conhece a ferramenta com inteligência artificial e tributária, que auxilia na segregação das Receitas das empresas optantes pelo Simples Nacional? Conheça aqui.

Tem interesse em contratar os nossos serviços de consultoria, treinamento ou mentoria fiscal? Envie e-mail para sigaofisco@sigaofisco.com.br com o tema: Consultoria, Treinamento ou Mentoria Fiscal

Leia mais:

EC 132 da Reforma Tributária é publicada

Simples Nacional – Comitê divulga sublimite para 2024

ICMS – SP atualiza dispositivo que trata de crédito do Simples Nacional

Simples Nacional em Risco: Entenda como a falta do Livro Caixa afeta sua empresa

Simples Nacional – 5 ICMS que devem ser pagos fora do DAS

Legislação:

Confira aqui integra da Emenda Constitucional 132.