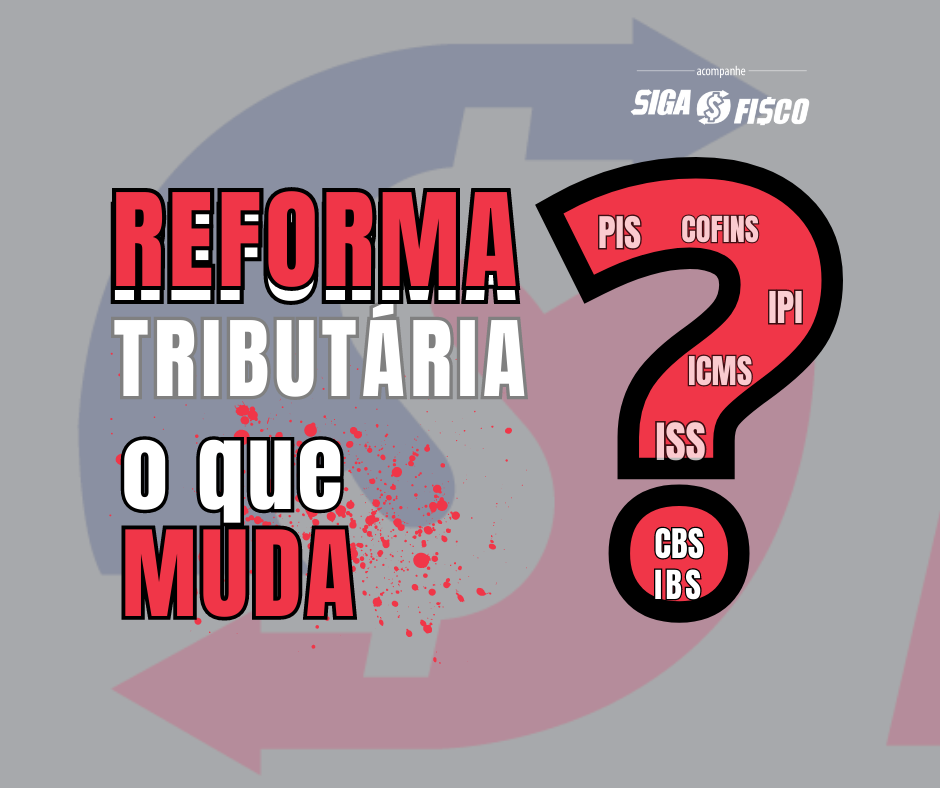

Reforma Tributária: O que muda?

A Câmara dos Deputados, aprovou dia 06/07 o texto-base da Reforma Tributária, mas o que muda?

Se você é empresário ou trabalha no fiscal, este assunto é para você!

Sabe o ICMS, IPI, PIS, Cofins e o ISS? Que são apurados e pagos separadamente para o Estado, Receita Federal e Município?

Criação da CBS e do IBS

Com a Reforma Tributária, originária da PEC 45/2019, serão criados dois IVAs, a CBS e o IBS.

O que é CBS e IBS:

CBS – Contribuição sobre Bens e Serviços

IBS – Imposto sobre Bens e Serviços

CBS – unifica os tributos federais: PIS, Cofins sobre a receita e o PIS e a COFINS importação.

IBS – unifica o ICMS e o ISS

Importante: teremos um período de transição! E é importante que você entenda esta fase!

Por vários anos, os empresários e os profissionais da área fiscal e tributária terão de conviver com dois sistemas: o ATUAL e o NOVO. Então o trabalho na área fiscal VAI aumentar no período de transição!

Resumo: Significa que se você quer trabalhar na área fiscal, terá de entender do sistema ATUAL e do NOVO! Então a atualização fiscal e tributária continua sendo necessária!

Se você achava que ia se DESAPEGAR das regras do ICMS, é importante entender que ainda vamos conviver por alguns anos com este imposto, até concluir o período de transição, assim como os demais tributos, conhecidos como indiretos!

Proposta de Reforma Tributária prevê a criação do IVA DUAL

Segundo o texto aprovado, uma lei complementar deve criar o Imposto sobre Bens e Serviços (IBS), para substituir o ICMS e o Imposto Sobre Serviços (ISS). Já a Contribuição sobre Bens e Serviços (CBS) deve englobar o Programa de Integração Social (PIS), o PIS-Importação, a Contribuição para o Financiamento da Seguridade Social (Cofins) e a Cofins-Importação.

O texto prevê isenção de IBS e CBS para uma cesta básica nacional de produtos a serem definidos em lei complementar. Outros setores devem contar com redução de alíquotas em 60% ou 100%. É o caso de educação, saúde, medicamentos e cultura, produtos agropecuários e transporte coletivo de passageiros.

Na prática, a proposta aprovada nesta quinta na Câmara dos Deputados, cinco tributos que existem hoje serão substituídos por dois IVAs — por isso, esse modelo é chamado de IVA dual: IBS e CBS. Respeitado o período de transição.

IVA é a sigla para o modelo de Imposto sobre o Valor Agregado (ou adicionado).

O Portal Siga o Fisco, com 12 anos na estrada, está aqui para auxiliar e orientar o empresário e os profissionais a entender o sistema tributário!

Vamos continuar acompanhando a tramitação da Reforma Tributária!

Fique de olho no Caminho da Reforma Tributária:

Com a aprovação pela Câmara dos Deputados, o texto da Reforma Tributária segue para votação no Senado. Detalhe: se o texto for modificado pelo Senado, terá de voltar para passar por votação na Câmara dos Deputados.

Adaptação vai levar alguns anos

Caso seja aprovada já em 2023, a reforma tributária permitirá a adoção do imposto seletivo por medida provisória de maneira imediata. Quanto ao IBS (estadual e municipal) e à CBS (federal), que dependem de lei complementar para criá-los, o texto permite a cobrança da CBS a partir de 2026 com alíquota de 0,9% e de 0,1% do IBS a título de adaptação.

Confira aqui a tramitação da PEC 45/2019.

Confira na integra texto divulgado pela Agência Câmara de Notícias 07/07:

Câmara aprova reforma tributária em dois turnos; texto vai ao Senado

Entre outras medidas, a proposta simplifica impostos sobre o consumo e prevê isenção de tributos para a cesta básica

A Câmara dos Deputados aprovou a reforma tributária (PEC 45/19), que simplifica impostos sobre o consumo, prevê a criação de fundos para o desenvolvimento regional e para bancar créditos do ICMS até 2032, e unifica a legislação dos novos tributos. A proposta foi aprovada em dois turnos, em votação concluída nesta sexta-feira (7), e seguirá para o Senado Federal.

O texto foi elaborado pelo relator, deputado Aguinaldo Ribeiro (PP-PB). Segundo a proposta, uma lei complementar criará o Imposto sobre Bens e Serviços (IBS), para englobar o ICMS e o ISS; e a Contribuição sobre Bens e Serviços (CBS) para substituir o PIS, o PIS-Importação, a Cofins e a Cofins-Importação.

Aguinaldo Ribeiro disse que a reforma tributária vai iniciar um processo de desenvolvimento econômico ao dar segurança jurídica ao setor produtivo. “O que nós queremos de verdade é um país mais justo, um Brasil mais rico e que possa distribuir riqueza. Um país que desonere a produção, que traga competitividade e que gere emprego”, afirmou.

Segundo ele, a negociação da proposta consagrou a “arte do diálogo”, pois teve a participação de diversos parlamentares. “Se não fizemos a melhor reforma, estamos fazendo o melhor que pudemos fazer”, declarou.

Para o presidente da Câmara, Arthur Lira (PP-AL), a votação da proposta consagra um momento histórico para o Brasil e para os parlamentares. “Todo o País olha para este Plenário esperando a aprovação de uma reforma tributária justa, neutra, que dê segurança jurídica e promova justiça social”, disse.

A PEC tem como primeiro signatário o deputado Baleia Rossi (MDB-SP). Para ele, o sistema tributário atual é confuso, atrasado e atrapalha o crescimento do Brasil. “Vamos simplificar os impostos sobre o consumo porque vivemos em um caos tributário”, afirmou.

Fim da guerra fiscal

A proposta aprovada cria dois fundos: um para pagar até 2032 pelas isenções fiscais do ICMS concedidas no âmbito da chamada guerra fiscal entre os estados; e outro para reduzir desigualdades regionais. Esses fundos receberão recursos federais, aos valores atuais, de cerca de R$ 240 bilhões ao longo de oito anos e orçados por fora dos limites de gastos previstos no arcabouço fiscal (PLP 93/23).

O texto estabelece ainda outras formas de compensação das perdas de arrecadação com a transição para o novo formato, uma dentro do mecanismo de arrecadação do IBS e outra específica para a repartição do Imposto sobre Produtos Industrializados (IPI), a ser substituído por um imposto seletivo. Os valores de compensação do IPI também ficarão de fora dos limites do novo regime de despesas primárias.

Cesta básica

Uma das novidades em relação a todas as versões já apresentadas, desde que o assunto vem sendo tratado ao longo das décadas, é a isenção do IBS e da CBS sobre produtos de uma cesta básica nacional de alimentos, a ser definida em lei complementar.

Além desta isenção, o texto prevê outras, de 100% ou 60% das alíquotas, contanto que aquelas aplicadas aos demais produtos sejam aumentadas para reequilibrar a arrecadação da esfera federativa (federal, estadual/distrital ou municipal/distrital).

Entre os setores contemplados estão serviços de educação e saúde, medicamentos e equipamentos médicos, transporte coletivo de passageiros, insumos agropecuários, produções artísticas e culturais e alimentos destinados ao consumo humano. Uma lei complementar definirá quais os tipos de serviços ou de bens desses setores serão beneficiados.

Adaptação

Caso seja aprovada já em 2023, a reforma tributária permitirá a adoção do imposto seletivo por medida provisória de maneira imediata. Quanto ao IBS (estadual e municipal) e à CBS (federal), que dependem de lei complementar para criá-los, o texto permite a cobrança da CBS a partir de 2026 com alíquota de 0,9% e de 0,1% do IBS a título de adaptação.

O valor calculado com essa alíquota poderá ser compensado pelas empresas com o devido a título de PIS/Cofins ou PIS-Importação/Cofins-Importação (no caso dos importadores). Se o contribuinte não conseguir compensar com esses tributos, poderá fazê-lo com outros devidos no âmbito federal ou pedir ressarcimento em até 60 dias.

A partir de 2027, a CBS substituirá definitivamente os quatro tributos federais sobre bens e serviços: PIS/Cofins e PIS-Importação/Cofins-Importação, finalizando a compensação.

O que for arrecadado com o IBS em 2026 será destinado integralmente ao financiamento da estrutura do Conselho Federativo, criado para gerir o tributo, e o excedente irá para o fundo de compensação dos incentivos do ICMS. Essa alíquota do IBS continuará a ser cobrada até 2028.

Imposto seletivo

Embora muitos detalhes dependam de lei complementar, e os tributos novos comecem a ser cobrados em 2026, já a partir da promulgação da futura emenda constitucional o Executivo federal poderá encaminhar medida provisória criando o imposto seletivo.

Esse imposto irá “conviver” com o IPI até 2033, quando este último será extinto. Entretanto, o seletivo não incidirá sobre produtos tributados pelo IPI, devendo ser cobrado pela produção, comercialização ou importação de bens e serviços prejudiciais à saúde ou ao meio ambiente, nos termos definidos pela MP, podendo ainda ser cobrado no mesmo ano de sua criação ou ter as alíquotas mudadas por decreto dentro do mesmo exercício.

O novo tributo não será cobrado nas exportações e poderá ter o mesmo fato gerador e base de cálculo de outros tributos, integrando essa base de cálculo do ICMS e do ISS, enquanto ainda vigentes, e do IBS e da CBS.

Zona Franca e IPI

A partir de 2027, o IPI terá alíquota zero para todos os produtos que também tenham industrialização fora da Zona Franca de Manaus (ZFM), que continuará a aproveitar os créditos desse tributo, para o qual conta com isenção, até 2033, quando será extinto e substituído pelo imposto seletivo.

Até 2078, ano atualmente previsto na Constituição para a vigência do tratamento tributário favorecido da ZFM, as empresas da região poderão contar com mecanismos para manter o diferencial competitivo assegurado à região nos níveis estabelecidos pela legislação dos tributos extintos pela reforma.

Isso deverá ser garantido pelas lei que criarem o IBS, a CBS e o imposto seletivo, o qual poderá ter sua incidência estendida às atividades da zona franca a fim de permitir o creditamento do tributo.

As leis desses tributos deverão garantir igual diferencial competitivo às áreas de livre comércio existentes em 31 de maio de 2023.

O texto prevê ainda a criação, por lei complementar, do Fundo de Sustentabilidade e Diversificação Econômica do Estado do Amazonas, com recursos da União para fomentar a diversificação de atividades econômicas no estado.

Esse fundo poderá suportar ainda eventual perda de receita do estado com as mudanças da reforma. A União poderá colocar receitas adicionais no fundo, contanto que haja redução de benefícios, segundo acordo com o governo amazonense.

Transição do ICMS e do ISS

Quanto ao ICMS e ao ISS, a transição ocorrerá por diminuição gradativa de suas alíquotas vigentes, reduzindo-se em iguais proporções os benefícios e incentivos vinculados. Assim, as alíquotas serão equivalentes às seguintes proporções das vigentes em cada ano:

- 90% em 2029;

- 80% em 2030;

- 70% em 2031;

- 60% em 2032.

A partir de 2033, o ICMS e o ISS serão extintos. De igual forma, para o período de 2029 a 2033, o Senado estipulará as alíquotas de referência do IBS a fim de compor a carga tributária diminuída dos impostos atuais. Nenhum dos impostos fará parte da base de cálculo de outro.

Entretanto, para ajustar a arrecadação à nova regra de cobrança do tributo a favor do ente de destino da mercadoria ou serviço, a PEC cria uma transição de 50 anos (2029 a 2078) a fim de distribuir a arrecadação total entre os entes federados segundo a receita média do ICMS, dos benefícios fiscais desse imposto e do ISS apuradas entre 2024 e 2028.

Transferências

As transferências constitucionais dos tributos extintos futuramente pela reforma continuam com os mesmos índices, com ajustes por causa da fusão do ICMS e do ISS e no direcionamento de parte da CBS para o pagamento do seguro-desemprego e do abono do PIS.

Assim, da arrecadação do IBS que caberá aos estados, 25% continuam a ser repartidos entre os municípios de seu território, mas com percentuais diferentes:

- 85% do montante, no mínimo, proporcionalmente à população;

- 10% desse montante com base em indicadores de melhoria nos resultados de aprendizagem e aumento da equidade segundo lei estadual; e

- 5% em montantes iguais para todos os municípios do estado.

Esses índices de rateio valerão inclusive para a parcela que o estado deve direcionar aos municípios do recebido da União referente à arrecadação do imposto seletivo em função da exportação de produtos industrializados, que contam com isenção.

Em relação ao seguro-desemprego e ao abono salarial, financiados pelo PIS, a PEC determina a reserva de 18% da arrecadação da CBS para essa finalidade, pois a nova contribuição abrangerá também outros tributos.

Desoneração da folha

Devido à revogação de dispositivo da Constituição que serve de fundamento tanto para a Cofins quanto para a contribuição sobre a receita bruta em substituição à incidente sobre a folha de pagamentos, a proposta permite a continuidade dessa sistemática de contribuição apenas se instituída até a data de promulgação da reforma da Previdência (Emenda Constitucional 103, de 2019), que impôs essa limitação.

Reportagem – Eduardo Piovesan e Carol Siqueira

Edição – Pierre Triboli

Fonte: Agência Câmara de Notícias

Quer saber mais sobre este tema?

Continue acompanhando este Portal e nossa página no instagram.