Simples Nacional: Cálculo do Diferencial de Alíquotas sobre aquisição de máquina industrial

Por Josefina do Nascimento

Contribuinte paulista optante pelo Simples Nacional deve recolher o diferencial de alíquotas sobre aquisição interestadual de bem destinado ao ativo imobilizado

Para calcular o diferencial de alíquotas o contribuinte optante pelo Simples Nacional (LC nº 123/2006) pode utilizar a redução da carga tributária prevista no Convênio ICMS nº 52/91?

Para esclarecer esta questão, a SEFAZ-SP publicou a Resposta à Consulta nº 16173/2017.

De acordo a Resposta à Consulta nº 16173/2017, na aquisição interestadual de mercadorias relacionadas, por sua descrição e código na NCM, nos Anexos do Convênio ICMS nº 52/91, por estabelecimento de contribuinte sujeito às normas do Simples Nacional, será exigido o recolhimento do imposto em razão da diferença entre a carga tributária aplicável à operação de saída interna e a alíquota interestadual, multiplicada pela base de cálculo da operação de entrada, em razão do disposto na cláusula quinta desse mesmo Convênio.

O Convênio ICMS 52/91 concede redução da base de cálculo nas operações com equipamentos industriais e implementos agrícolas, confira:

Cláusula primeira Fica reduzida a base de cálculo do ICMS nas operações com máquinas, aparelhos e equipamentos industriais arrolados no Anexo I deste Convênio, de forma que a carga tributária seja equivalente aos percentuais a seguir:

I – nas operações interestaduais:

- a) nas operações de saída dos Estados das Regiões Sul e Sudeste, exclusive Espírito Santo, com destino aos Estados das Regiões Norte, Nordeste e Centro-Oeste ou ao Estado do Espírito Santo, 5,14% (cinco inteiros e catorze centésimos por cento);

- b) nas demais operações interestaduais, 8,80% (oito inteiros e oitenta centésimos por cento).

II – nas operações internas, 8,80% (oito inteiros e oitenta centésimos por cento).

Cláusula quinta Para efeito de exigência do ICMS devido em razão do diferencial de alíquota, o Estado onde se localiza o destinatário dos produtos de que trata este Convênio reduzirá a base de cálculo do imposto de tal forma que a carga tributária total corresponda aos percentuais estabelecidos nas Cláusulas primeira e segunda para as respectivas operações internas.

ANEXO I do Convênio ICMS 52/1991

CLÁUSULA PRIMEIRA DO CONVÊNIO ICMS 52/91

MÁQUINAS, APARELHOS E EQUIPAMENTOS INDUSTRIAIS

| ITEM | DESCRIÇÃO | NCM/SH |

| 54.10 | Máquinas para arquear ou para reunir; prensas para produção de madeira compensada ou placada, com placas aquecidas | 8465.94.00 |

Entenda o caso:

Contribuinte paulista optante pelo Simples Nacional, e que tem como atividade a “fabricação de móveis com predominância de madeira” (CNAE 31.01-2/00), informa que comprou do Estado de Santa Catarina mercadoria classificada no código 8465.94.00 da Nomenclatura Comum do Mercosul – NCM, conforme documento fiscal, uma “prensa hidráulica sergiani – GS 6/90 – 220V 60HZ”, constante do Anexo I do Convênio nº 52/91, para incorporação ao seu ativo imobilizado, e que “na Nota Fiscal está destacado o ICMS de 4%”.

- Tendo em vista a alíquota interestadual aplicada, estamos considerando que se trata de mercadoria abrangida pela Resolução do Senado Federal nº 13/2012, ou seja, mercadoria importada ou com conteúdo de importação superior a 40%.

- O Convênio ICMS nº 52/91, implementado na legislação paulista por meio do artigo 12 do Anexo II do RICMS/2000, disciplina a redução da base de cálculo do imposto incidente nas operações internas ou interestaduais envolvendo máquinas, aparelhos e equipamentos industriais arrolados em seus anexos. Dispõe a cláusula quinta do referido convênio que, para efeito do diferencial de alíquota, o Estado destinatário deverá reduzir a base de cálculo da respectiva operação interna, nos termos do convênio. E, de acordo com o artigo 12, inciso II do Anexo II do RICMS/2000 (cláusula primeira, inciso II, do Convênio ICMS-52/91), a carga tributária dessas operações deve ser equivalente a 8,80%.

- De acordo com o artigo 13, § 1º, XIII, “h”, e § 5º, da Lei Complementar nº 123/06, o regime do Simples Nacional não exclui a incidência do ICMS correspondente à diferença entre a alíquota interna e a interestadual na entrada de mercadoria não sujeita ao regime de antecipação do recolhimento do imposto proveniente de outro Estado ou do Distrito Federal, tomando-se por base as alíquotas aplicáveis às pessoas jurídicas não optantes pelo Simples Nacional.

- No Estado de São Paulo, o artigo 2º, inciso XVI e § 6º, e o artigo 115, inciso XV-A, alínea “a” e § 8º, ambos do RICMS/00, disciplinam a matéria:

“Artigo 2º – Ocorre o fato gerador do imposto (Lei 6.374/89, art. 2º, na redação da Lei 10.619/00, art. 1º, II, e Lei Complementar federal 87/96, art. 12, XII, na redação da Lei Complementar 102/00, art. 1º):

(…)

XVI – na entrada em estabelecimento de contribuinte sujeito às normas do Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas Microempresas e Empresas de Pequeno Porte – “Simples Nacional”, de mercadorias, oriundas de outro Estado ou do Distrito Federal. (Inciso acrescentado pelo Decreto 52.104, de 29-08-2007; DOE 30-08-2007)

(…)

6° – Na hipótese do inciso XVI, o valor do imposto devido será calculado mediante a multiplicação do percentual correspondente à diferença entre a alíquota interna e a interestadual pela base de cálculo, quando a alíquota interestadual for inferior à interna (Lei Complementar federal 123/2006, art. 13, §1°, XIII). (Redação dada pelo Decreto 52.858, de 02-04-2008; DOE 03-04-2008).”

“Artigo 115 – Além de outras hipóteses expressamente previstas, o débito fiscal será recolhido mediante guia de recolhimentos especiais, observado o disposto no artigo 566, podendo efetivar-se sem os acréscimos legais, tais como a multa prevista no artigo 528 e os juros de mora, até os momentos adiante indicados, relativamente aos seguintes eventos (Lei 6.374/89, art. 59, Convênio ICM-10/81, cláusulas primeira e terceira, Convênio ICMS-25/90, cláusulas terceira e quarta, II, e Convênio ICMS-49/90):

(…)

XV-A – na entrada em estabelecimento de contribuinte sujeito às normas do Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas Microempresas e Empresas de Pequeno Porte – “Simples Nacional”, até o último dia do segundo mês subsequente ao da entrada: (Redação dada ao “caput” do inciso, mantidas as suas alíneas, pelo Decreto 59.967, de 17-12-2013, DOE 18-12-2013; produzindo efeitos em relação aos fatos geradores que ocorrerem a partir de 01-01-2014)

a) de mercadoria destinada a industrialização ou comercialização, material de uso e consumo ou bem do ativo permanente, remetido por contribuinte localizado em outro Estado ou no Distrito Federal, o valor resultante da multiplicação do percentual correspondente à diferença entre a alíquota interna e a interestadual pela base de cálculo, quando a alíquota interestadual for inferior à interna (Lei Complementar federal 123/2006, art. 13, § 1°, XIII); (Redação dada à alínea pelo Decreto 52.858, de 02-04-2008; DOE 03-04-2008)

(…)

§ 8º – Para fins do disposto na alínea “a” do inciso XV-A, a alíquota interestadual a ser adotada será a de: (Redação dada parágrafo pelo Decreto 58.923, de 27-02-2013; DOE 28-02-2013; Efeitos desde 1º de janeiro de 2013)

– 4% (quatro por cento), nas operações com mercadorias abrangidas pela Resolução do Senado Federal nº 13, de 25 de abril de 2012;

– 12% (doze por cento), nas demais operações.”

- Pelo exposto nos dispositivos reproduzidos acima, o contribuinte paulista optante pelo Simples Nacional que promover a entrada de mercadoria destinada à industrialização, comercialização, material de uso e consumo ou bem do ativo imobilizado, proveniente de contribuinte do ICMS optante ou não optante pelo Simples Nacional situado em outra unidade da Federação, deverá recolher mediante guia de recolhimentos especiais, até o último dia do segundo mês subsequente ao da entrada, o valor equivalente à multiplicação do percentual correspondente à diferença entre a alíquota interna e a interestadual (4% nas operações com mercadorias importadas, abrangidas pela Resolução do Senado Federal nº 13/2012 ou 12% nas demais operações), pela base de cálculo, quando a alíquota interestadual for inferior à interna.

- Concluindo, por força do disposto na cláusula quinta do Convênio ICMS 52/91, como a carga tributária aplicável à operação interna de mercadoria constante do Anexo I desse convênio, por sua descrição e código na NCM, é de 8,8%, conforme artigo 12, inciso II, Anexo II, do RICMS/2000, e a alíquota interestadual, tratando-se de mercadoria importada, é de 4%, caso a mercadoria de fato corresponda à descrição constante do item 54.10 do Anexo I do Convênio ICMS 52/91, deverá ser recolhido o valor correspondente à diferença entre a carga tributária de 8,8% e a alíquota de 4% pela base de cálculo, conforme exposto no item 5, precedente.

ANEXO II do RICMS/SP – REDUÇÕES DE BASE DE CÁLCULO

(Relação a que se refere o artigo 51 deste regulamento)

Artigo 12 (MÁQUINAS INDUSTRIAIS E IMPLEMENTOS AGRÍCOLAS) – Fica reduzida a base de cálculo do imposto incidente nas operações com máquinas, aparelhos e equipamentos industriais, ou com máquinas e implementos agrícolas, arrolados nos Anexos I e II do Convênio ICMS-52/91, de 26 de setembro de 1991, de forma que a carga tributária final incidente corresponda a um dos percentuais a seguir indicados (Convênio ICMS-52/91):

I – nas operações interestaduais com máquinas, aparelhos e equipamentos industriais:

a) com alíquota de 7% – com destino aos Estados das regiões Norte, Nordeste e Centro-Oeste ou ao Estado do Espírito Santo – 5,14% (cinco inteiros e catorze centésimos por cento);

b) com alíquota de 12% – com destino aos Estados das regiões Sul e Sudeste, exceto ao Estado do Espírito Santo – 8,80% (oito inteiros e oitenta centésimos por cento);

II – nas operações internas com máquinas, aparelhos e equipamentos industriais – 8,80% (oito inteiros e oitenta centésimos por cento) (Convênio ICMS-154/2015)

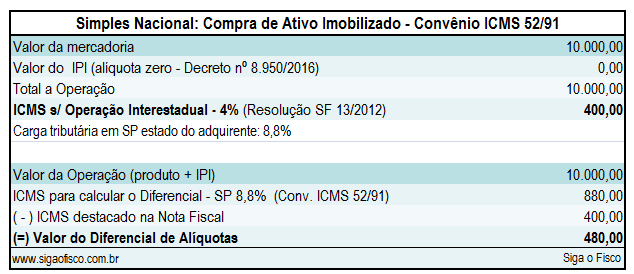

Portanto, o contribuinte optante pelo Simples Nacional para calcular o diferencial de alíquotas vai considerar a carga tributária interna em São Paulo de 8,8% (e não a alíquota da mercadoria que é de 18%). Assim, o diferencial de alíquotas será calculado entre 8,8% e 4,0%, confira demonstrativo do cálculo:

Vencimento do Diferencial de Alíquotas:

Último dia do segundo mês subsequente ao da entrada da mercadoria no estabelecimento (inciso XV-A do Art. 115 do RICMS/00).

Fundamentação legal:

Resolução do Senado Federal nº 13/2012

Artigo 12 do Anexo II do Regulamento do ICMS de SP

Leia mais:

Simples Nacional e a cobrança do Diferencial de Alíquotas

__________________________________________________________________________

Tem interesse em receber notícias deste blog? Ao acessar qualquer matéria informe seu e-mail (clique na figura do envelope – basta informar uma única vez).

Em breve o Blog Siga o Fisco lançará a área de assinante. Algumas matérias como esta serão acessadas exclusivamente por assinantes do canal.

Siga o Fisco é uma empresa que oferece serviços de consultoria, Cursos, treinamento (da sua equipe, do seu cliente e fornecedor), cursos e palestras (tributos indiretos: ICMS, ISS, IPI, PIS, Cofins e Simples Nacional). Temos ainda o Serviço do Especialista Fiscal que vai até a sua empresa (um programa adaptável às necessidades do cliente). Interessados poderão entrar em contato: sigaofisco@162.240.109.83