PERT – Procuradoria regulamenta prorrogação do prazo de adesão ao programa

Por Josefina do Nascimento

PGFN prorroga o prazo para adesão ao PERT para 29 de setembro de 2017

A Portaria nº 902 da PGFN alterou a Portaria PGFN nº 690, de 29 de junho de 2017, para prorrogar o prazo de adesão ao Programa Especial de Regularização Tributária (Pert), instituído pela Medida Provisória n° 783, de 31 de maio de 2017, e alterado pela Medida Provisória n° 798, de 30 de agosto de 2017, para os débitos administrados pela Procuradoria Geral da Fazenda Nacional.

É o benefício previsto na Medida Provisória nº 783, de 31 de maio de 2017, e regulado pela Portaria PGFN nº 690, de 29 de junho de 2017, que tem por objeto a quitação de débitos da Procuradoria-Geral da Fazenda Nacional (PGFN) inscritos em Dívida Ativa da União até a data de adesão ao programa, de natureza tributária ou não tributária, vencidos até 30 de abril de 2017.

Débitos que poderão ser liquidados através do PERT

Poderão ser incluídos neste programa de parcelamento os débitos inscritos em Dívida Ativa da União até a data de adesão, de responsabilidade de pessoa física ou jurídica, ainda que se encontre em recuperação judicial, de natureza tributária ou não tributária, vencidos até 30 de abril de 2017, inclusive objeto de parcelamentos anteriores ativos ou rescindidos, ou em discussão judicial, mesmo que em fase de execução fiscal já ajuizada, considerados isoladamente (com requerimentos de adesão distintos):

I – os débitos, no âmbito da PGFN, decorrentes das contribuições sociais previstas nas alíneas “a”, “b” e “c” do parágrafo único do art. 11 da Lei nº 8.212, de 24 de julho de 1991, das contribuições instituídas a título de substituição e das contribuições devidas a terceiros, assim entendidas outras entidades e fundos;

II – os demais débitos administrados pela PGFN;

III – os débitos relativos às contribuições sociais instituídas pela Lei Complementar nº 110, de 29 de junho de 2001.

Os débitos de que trata o inciso I que sejam recolhidos por meio de Documento de Arrecadação de Receitas Federais (DARF) deverão compor o parcelamento de que trata o inciso II.

Os débitos relativos à CPMF são passíveis de inclusão no PERT.

Formas de liquidação dos débitos

O Programa Especial de Regularização Tributária (PERT) poderá ser liquidado da seguinte forma:

I – pagamento da dívida consolidada, sem reduções, em até 120 (cento e vinte) parcelas mensais e sucessivas, observando-se os seguintes percentuais mínimos, aplicados sobre o valor consolidado:

- a) da 1ª (primeira) à 12ª (décima segunda) prestação: 0,4% (quatro décimos por cento);

- b) da 13ª (décima terceira) à 24ª (vigésima quarta) prestação: 0,5% (cinco décimos por cento);

- c) da 25ª (vigésima quinta) à 36ª (trigésima sexta) prestação:0,6% (seis décimos por cento); e

- d) da 37ª (trigésima sétima) prestação em diante:percentual correspondente ao saldo remanescente, em até 84 (oitenta e quatro) prestações mensais e sucessivas;

II – pagamento à vista e em espécie de, no mínimo, 20% (vinte por cento) do valor da dívida consolidada, sem reduções, em 5 (cinco) parcelas mensais e sucessivas, vencíveis de agosto a dezembro de 2017, e o restante liquidado integralmente em janeiro de 2018, em parcela única, com redução de 90% (noventa por cento) dos juros de mora, de 50% (cinquenta por cento) das multas de mora, de ofício ou isoladas, e de 25% (vinte e cinco por cento) dos encargos legais, inclusive honorários advocatícios;

III – pagamento à vista e em espécie de, no mínimo, 20% (vinte por cento) do valor da dívida consolidada, sem reduções, em 5 (cinco) parcelas mensais e sucessivas, vencíveis de agosto a dezembro de 2017, e o restante parcelado em até 145 (cento e quarenta e cinco) parcelas mensais e sucessivas, vencíveis a partir de janeiro de 2018, com redução de 80% (oitenta por cento) dos juros de mora, 40 (quarenta por cento) das multas de mora, de ofício ou isoladas, e de 25% (vinte e cinco por cento) dos encargos legais, inclusive honorários advocatícios; ou

IV – pagamento à vista e em espécie de, no mínimo, 20% (vinte por cento) do valor da dívida consolidada, sem reduções, em 5 (cinco) parcelas mensais e sucessivas, vencíveis de agosto a dezembro de 2017, e o restante parcelado em até 165 (cento e sessenta e cinco) parcelas mensais e sucessivas, vencíveis a partir de janeiro de 2018, com redução de 50% (cinquenta por cento) dos juros de mora, 25% (vinte e cinco por cento) das multas de mora, de ofício ou isoladas, e dos encargos legais, inclusive honorários advocatícios, sendo cada parcela calculada com base no valor correspondente a 1% (um por cento) da receita bruta da pessoa jurídica, referente ao mês imediatamente anterior ao do pagamento, não podendo ser inferior a 1/175 (um cento e setenta e cinco avos) do total da dívida consolidada.

Nos casos de opção pelas modalidades de parcelamento previstas nos incisos II a IV do art. 3º da Portaria PGFN nº 690, de 29 de junho de 2017, serão aplicados sobre os débitos objeto do parcelamento os percentuais de redução ali previstos, com efeitos para as parcelas vencíveis a partir de janeiro de 2018.

Desistência de processos

O sujeito passivo deverá comparecer à unidade de atendimento integrado da Secretaria da Receita Federal do Brasil (RFB) de seu domicílio tributário, até o dia 29 de setembro de 2017, para comprovar o pedido de desistência e a renúncia de ações judiciais, mediante a apresentação da 2ª (segunda) via da correspondente petição protocolada ou de certidão do Cartório que ateste a situação das referidas ações.

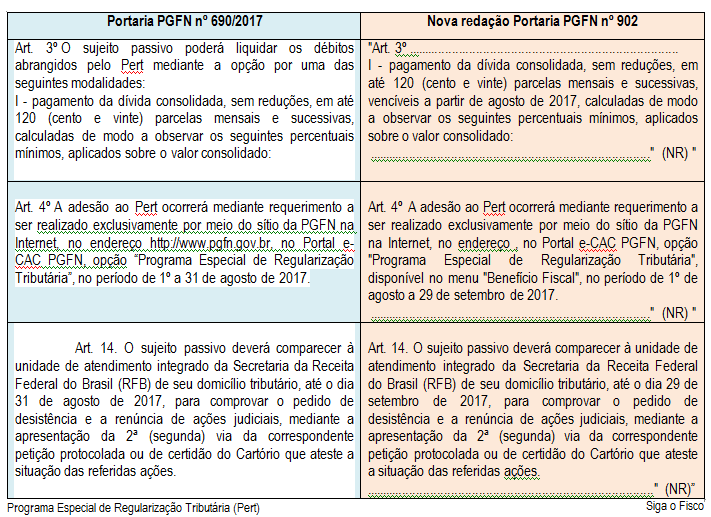

Confira nova redação da Portaria PGFN nº 690/2017 dada pela Portaria PGFN nº 902/2017:

Confira aqui integra da Portaria PGFN nº 902/2017.

Leia mais:

PERT – Governo prorroga para 29 de setembro o prazo de adesão

Tem interesse em receber notícias deste blog? Ao acessar qualquer matéria informe seu e-mail (click na figura do envelope – basta informar uma única vez).